Справка для ипотеки это — справка по форме 2-НДФЛ или по форме банка. В отдельных случаях допускается предоставление выписки с лицевого счета в банке о движении средств.

Копия трудовой книжки или справка со сведениями о занимаемой должности и стаже работы.

Без каких документов не обойтись

Заемщику для ипотечного кредита понадобятся как минимум два документа удостоверяющих личность — паспорт гражданина РФ и второй документ на выбор. Банки самостоятельно устанавливают, каким должен быть второй документ. В качестве дополнительно удостоверения используют:

- водительские права;

- военный билет;

- загранпаспорт;

- страховой номер индивидуального страхового счета;

- паспорт моряка или военнослужащего.

Банк рассматривает документы в упрощенном порядке при первоначальной подаче заявки на ипотеку. Но после ее одобрения придется собрать еще целый пакет других документов. Понадобятся также все бумаги, которые относятся к недвижимости.

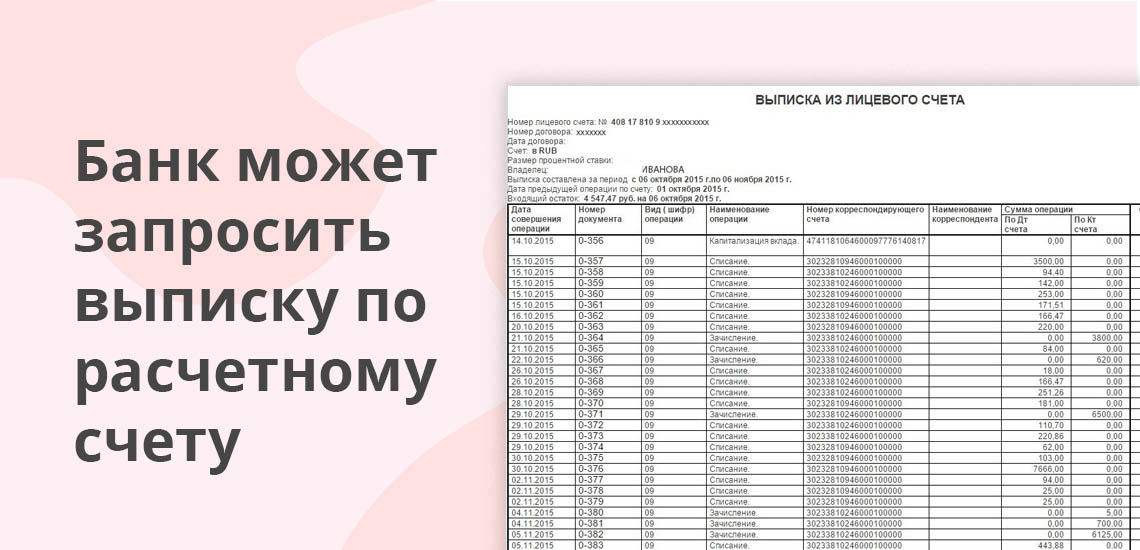

В большинстве случаев у потенциального заемщика запрашивают и документальное подтверждение суммы на первоначальный взнос. Для этой цели может подойти выписка по депозитному или текущему счету, а также справка об остатке средств на карте. В некоторых случаях потребуется доказать, что остаток на счете неснижаемый и не будет израсходован до начала сделки купли-продажи.

Удостоверение личности

Обязательный документ — общегражданский паспорт. В некоторых банках могут запросить документ, где будет подтверждение регистрации в том регионе, где потенциальный заемщик планирует покупать недвижимость.

Второй документ для удостоверения личности банк утверждает внутренним регламентом. У некоторых компаний — это может быть один или два документа на выбор. У других составлен целый перечень, и клиент может выбрать любой из вариантов, который подходит ему. Если, например, у заемщика нет водительского удостоверения, то он может использовать СНИЛС. Если банку подходит заграничный паспорт, то заемщик может принести только два паспорта и больше не предоставлять никаких других документов, удостоверяющих личность.

Полный список документов, который подходит потенциальному кредитору, размещен на официальном сайте банка. Либо перечень можно уточнить у сотрудника контакт-центра по горячей линии.

Как подтвердить доход наемному работнику

Список подтверждающих документов для наемных работников выглядит так:

- Справка по форме банка или 2-НДФЛ. Если потенциальный заемщик получает заработную плату в том же банке, куда подает заявку на ипотеку, то для него может быть достаточно и выписки по счету. Но не все финансовые компании ограничиваются выпиской или справкой по форме банка. Некоторые принимают к рассмотрению только пакет документов со справкой 2-НДФЛ. Так поступают, потому что такой это наиболее информативный способ подтверждения финансовых возможностей клиента.

- Копии всех страниц трудовой книжки, заверенные работодателем. Если ее нет, то копию трудового договора с последнего места работы.

- Справка от работодателя о занимаемой должности, периоде работы на этом месте и общем трудовом стаже в компании.

- Если потенциальный заемщик совмещает работу у нескольких работодателей, понадобится копия трудовых договоров и контрактов с неосновных мест работы.

- Если жилье выбрано заранее, то документы на него — экспертная оценка, выписка об отсутствии задолженности или ареста на имущество и другие документы.

- Для мужчин в возрасте до 27 лет обязательно предоставление военного билета.

- Документы на имущество, которым уже владеет потенциальный заемщик, если он будет использовать эту собственность в качестве дополнительного обеспечения.

Кроме этого перечня каждый заемщик:

- заполняет анкету по форме банка;

- дает письменное согласие банку на запрос персональных сведений и обработку данных из кредитной истории, которая хранится в БКИ;

- предоставляет оригиналы и ксерокопии паспортов всех созаемщиков, поручителей, если они есть.

Если созаемщиком выступает пенсионер, он предоставляет справку, в которой указан размер ежемесячной пенсионной выплаты. Работающие созаемщики предоставляют справку о своей заработной плате или 2-НДФЛ.

О том, какие документы нужны для оформления ипотеки в Сбербанке, можно узнать на его официальном сайте.

Как подтвердить доходы другим категориям заемщиков

Адвокаты и нотариусы, которые хотят получить одобрение ипотеки, собирают:

- Лицензию для предоставления своих услуг.

- Трудовую книжку, которая оформлена с указанием всех периодов работы.

- Основной государственный регистрационный номер — ОГРН.

- Идентификационный номер налогоплательщика — ИНН.

- Справку 2-НДФЛ, если налоги отчисляют через налогового агента.

- Декларацию, поданную в налоговый орган за предыдущий год.

- Годовой баланс с данными об адвокатской или нотариальной практике.

- Квитанции или платежные поручения, где видны все уплаченные налоговые платежи в бюджет.

Кроме обязательных, банк может запросить и дополнительные документы:

- банковскую выписку по расчетному счету за полгода или более длительный период;

- пояснительную записку или информационную справку, где описана деятельность конторы;

- справку из банка, где указан текущий остаток на расчетном счете на момент обращения за ипотекой;

- ксерокопии и оригиналы патента, лицензии или сертификата, выданного на имя заемщика;

- устав учреждения и штатное расписание.

Банк запрашивают и другие уточняющие сведения о будущем заемщике.

Индивидуальные предприниматели или учредители малого и среднего бизнеса для подачи заявки на ипотеку предоставляют:

- Копию свидетельства о госрегистрации.

- Копию балансового отчета.

- Декларацию, поданную в налоговую службу за предыдущий год.

- Квитанции или платежные поручения, подтверждающие уплату налогов в бюджеты различных уровней.

- ОГРН и ИНН.

Дополнительные документы будут такими же, как у нотариусов. Но не обязательно банк будет запрашивать их все.

Документы о материальном статусе

Если банк утверждает только самую высокую ставку по ипотеке на основании доходов, заемщик может принести дополнительные подтверждения своего устойчивого материального статуса. Для этого подойдет:

- документ о праве владения недвижимым имуществом — дачей, квартирой, домом, нежилой недвижимостью;

- право собственности на автомобиль или другое движимое имущество;

- подтверждение владения ценными бумагами и другими активами.

В некоторых ситуациях банк учитывает и другие источники доходов клиента — дивиденды, стипендии, пенсии и прочие доходы от инвестиций и активов.

Косвенным подтверждением материального статуса может служить диплом об образовании, а также сертификаты, лицензии и другие подтверждения профессионализма.

Банк может снизить процентную ставку по ипотечному займу, если заемщик заплатит 50% или больше от стоимости жилья собственными деньгами. Дополнительный повод уменьшения процента по ипотеке — согласие на все виды страхования, которые предлагает банк-кредитор: здоровья, жизни, титульное страхование.

Помните, что только страхование объекта залога, то есть самого жилья — обязательное. Все остальные страховки добровольные. Но нередко отказ от остальных видов страхования влечет повышение процентной ставки. Посчитайте заранее, что выгоднее — платежи за все страховые полисы или повышение ставки на 1-2% на 25 лет кредитования. Только после этого делайте выбор.

В каком виде предоставлять документы

Чтобы подать документы на предварительное рассмотрение ипотеки, можно предоставить сканированные копии всех перечисленных документов. Кредитному комитету банка может быть достаточно такого варианта для предварительной оценки потенциального заемщика. Но после одобрения заявки, понадобится принести оригиналы всех документов.

На всех бумагах должны быть проставлены даты составления, четко видны реквизиты, стоять печати и другие обязательные атрибуты. На справках должны стоять данные лица, их подписавшего: ФИО, должность и подпись. Некоторые справки ограничены по сроку действия, поэтому их приносят последними либо предоставляют повторно.

Ипотека для военнослужащих

Российские военнослужащие также включены в программу государственного субсидирования. Действующие военнослужащие могут подать заявку в банк на получение ипотеки для покупки строящегося жилья, готовой квартиры или жилого дома с прикрепленным к нему земельным участком. При обращении за кредитом банк запросит:

- оформленную анкету по утвержденному шаблону;

- общегражданский паспорт потенциального заемщика и его супруга, если он имеется;

- подтверждающий документ об участии в накопительно-ипотечной системе (НИС), где указано наступление права военного на участие в целевом жилищном кредитовании;

- разрешение кредитору на запрос и анализ личных данных потенциального заемщика;

- свидетельство о браке, если он был, или о разводе, если брак расторгнут;

- нотариально удостоверенное согласие супруга на кредитование;

- все документы, которые относятся к объекту купли-продажи, их перечень зависит от выбранного жилья.

Более подробно о военной ипотеке прочитайте в статье Бробанка.

Сертификат на маткапитал

Государственную поддержку в РФ получают семьи, в которых родился второй и последующий дети, начиная с 01.01.2007 года. С 2020 года программа работает и после рождения или усыновления первого ребенка с начала текущего года. Главное условие — наличие российского гражданства у родителя и ребенка.

Сумма сертификата на материнский капитал дает право на 466, 617 тыс. рублей на первенца и 150 тысяч на второго ребенка. В общей сложности семьи с 2020 года могут получить 616,617 тыс. рублей. В дальнейшем сумму планируют индексировать на коэффициент инфляции. Программу запланировано продлить до 2026 года.

Если сертификат на материнский капитал уже получен и выбрана ипотека с его использованием, то банку-кредитору понадобится:

- оформленная анкета, которая разработана банком для этого вида ипотеки;

- паспорт, где стоит отметка о регистрации, если он временная, то документ по месту пребывания;

- подтверждения доходов, в зависимости от того, какой вид занятости у заемщика;

- свидетельства о браке и рождении детей;

- разрешение банку на запрос и анализ персональных данных, такое право дают при любом виде кредитования;

- уведомление из ПФР о неиспользованной сумме материнского капитала;

- сертификат на маткапитал;

- подтверждение суммы на первоначальный взнос, который предусмотрен по программе кредитования — 10-20 или 30% от стоимости жилья.

Банки принимают иногда документы к рассмотрению без сертификата на маткапитал. Из удостоверений личности и документов на детей кредитору итак видно это право. Но если заявка на ипотеку будет одобрена, то принести оригинал сертификата все равно придется. Поэтому подавать документы в ПФР на маткапитал можно параллельно с пакетом на ипотеку.

Семейная ипотека

Льготную ипотеку для семей с детьми выдают по ставке 6% годовых. Государство напрямую компенсирует банку всё что идет сверх этой ставки. Программа действует с 2018 года, а с апреля 2019 года ее условия стали более привлекательными. По оценкам экспертов около 600 тысяч российских семей могут воспользоваться этим видом господдержки.

Подавать заявку на участие могут семьи, в которых родился второй, третий или последующие дети в период с 01.01.2018 по 31.12.2022 г. Обязательные условия — гражданство РФ у родителя и детей, а жилье должно продаваться на первичном рынке. Процентная ставка не ограничена по сроку действия, как было в самом начале действия программы. Теперь 6% заемщик платит на протяжении всего периода кредитования.

Банку понадобятся:

- подтверждение участия в программе;

- оригинал и копию свидетельства о браке, но если отца или матери нет, то этот документ не предоставляется;

- подтверждение доходов;

- копии паспортов и свидетельств о рождении: родителей, детей и тех, кто выступает созаемщиками;

- проект договора с юридическим лицом на покупку жилплощади на первичном рынке или дома с участком земли;

- подтверждение наличия 20% от стоимости объекта недвижимости для первоначального взноса;

- другие документы по требованию банка.

Не все банки одобряют семейную ипотеку. Перечень кредиторов, которые выдают займы под данную госпрограмму, утверждает Министерство финансов. Семьи, которые подходят по условиям программы, могут взять семейную ипотеку или подать заявку на рефинансирование займа, который был взят раньше через Дом.рф, бывший АИЖК.

О справках подробнее

Более детально остановимся, какие справки нужны чтобы взять ипотеку. Заемщик документально подтверждает банку свою трудовую деятельность. Для этого предоставляют один из документов:

- заверенные копии — трудовой книжки или контракта с работодателем;

- выписку из трудовой или справку с места работы о периоде трудовой деятельности и занимаемой должности, заверенные печатью предприятия.

Получаемые доходы подтвердят разновидности справок:

- с места работы о полученной заработной плате и удержаниях за 6 месяцев, предшествующих оформлению кредита, т.н. форма 2-НДФЛ. Для работников бюджетных организаций, военнослужащих, составляется справка по форме, предусмотренной внутренними распорядительными документами;

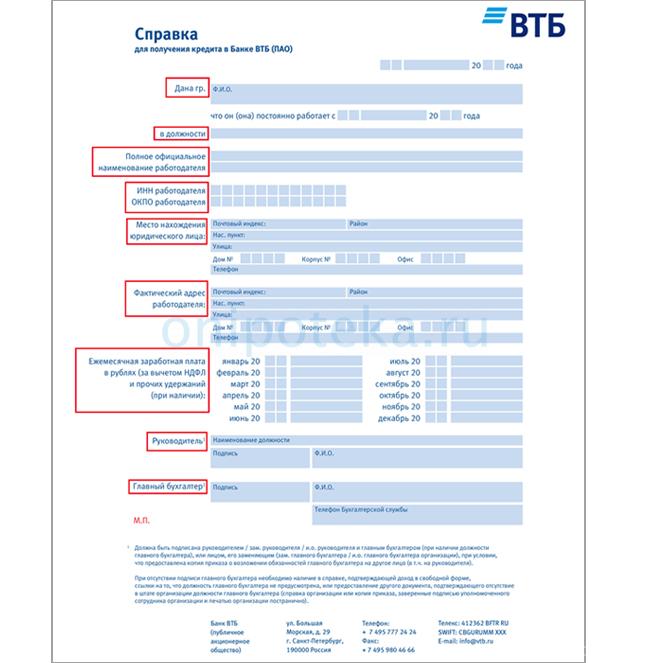

- по форме, установленной банком. В ней также содержится запрос на информацию о выплаченных доходах соискателю и удержаниях из зарплаты за полгода, предшествующие оформлению. Ее заполняют на предприятии, подтверждают подписью ответственных лиц и печатью;

- из органов Пенсионного фонда РФ, о назначенной пенсии или ежемесячном содержании.

Справка в Росреестр для снятия обременения

Сведения о полном погашении обязательств перед банком и закрытии ипотеки с указанием объекта недвижимости, по которому необходимо снять обременение. Предъявляется в Управление Федеральной службы государственной регистрации, кадастра и картографии.

Как получить:

Офис ВТБ

Бесплатно Получить

Возьмите паспорт

Справка о полном погашении кредита

Справка для предъявления в страховую компанию, по месту требования либо для личных нужд.

Как получить:

Офис ВТБ

Бесплатно Получить

Возьмите паспорт

Пожалуйста, оцените удобство сайта

Обязан ли работодатель выдать справку по форме банка

Перед тем как взять ипотеку по справке по форме банка, необходимо согласовать возможность выдачи документа с начальником или главным бухгалтером организации. Однако какой будет реакция руководителя неизвестно: многие компании экономят на налогах и скрывают факт выплаты черного заработка. Оформляя такую справку, руководство организации фактически признается в ведении на предприятии двойной бухгалтерии.

Рискует ли заемщик? Для клиента ипотека со справкой по форме банка – процедура безрисковая. Банк не станет делиться сведениями с официальными структурами, чтобы не потерять выгодного плательщика. Передача информации возможна лишь по судебному решению.

Что делать, если нет трудовой книжки

Главная задача банка – убедиться в платежеспособности заемщика. Если он подтвердит свои доходы без трудовой книжки, то банк может пойти навстречу.

Какие документы можно предъявить банку:

- копию контракта или договора на работу по определенной должности;

- справку (письмо) от работодателя с указанием должности работника, стажа и доходов за месяц;

- свидетельство о регистрации индивидуального предпринимателя;

- лицензию на деятельность для бизнесмена, налоговую декларацию с отметкой о получении налоговой инспекцией;

- справку из пенсионного фонда — пенсионерам.

К сведению. Клиент может предоставить справку по форме 3-НДФЛ , если у него есть иные источники дохода, например, от аренды или работы в интернете (фрилансером).

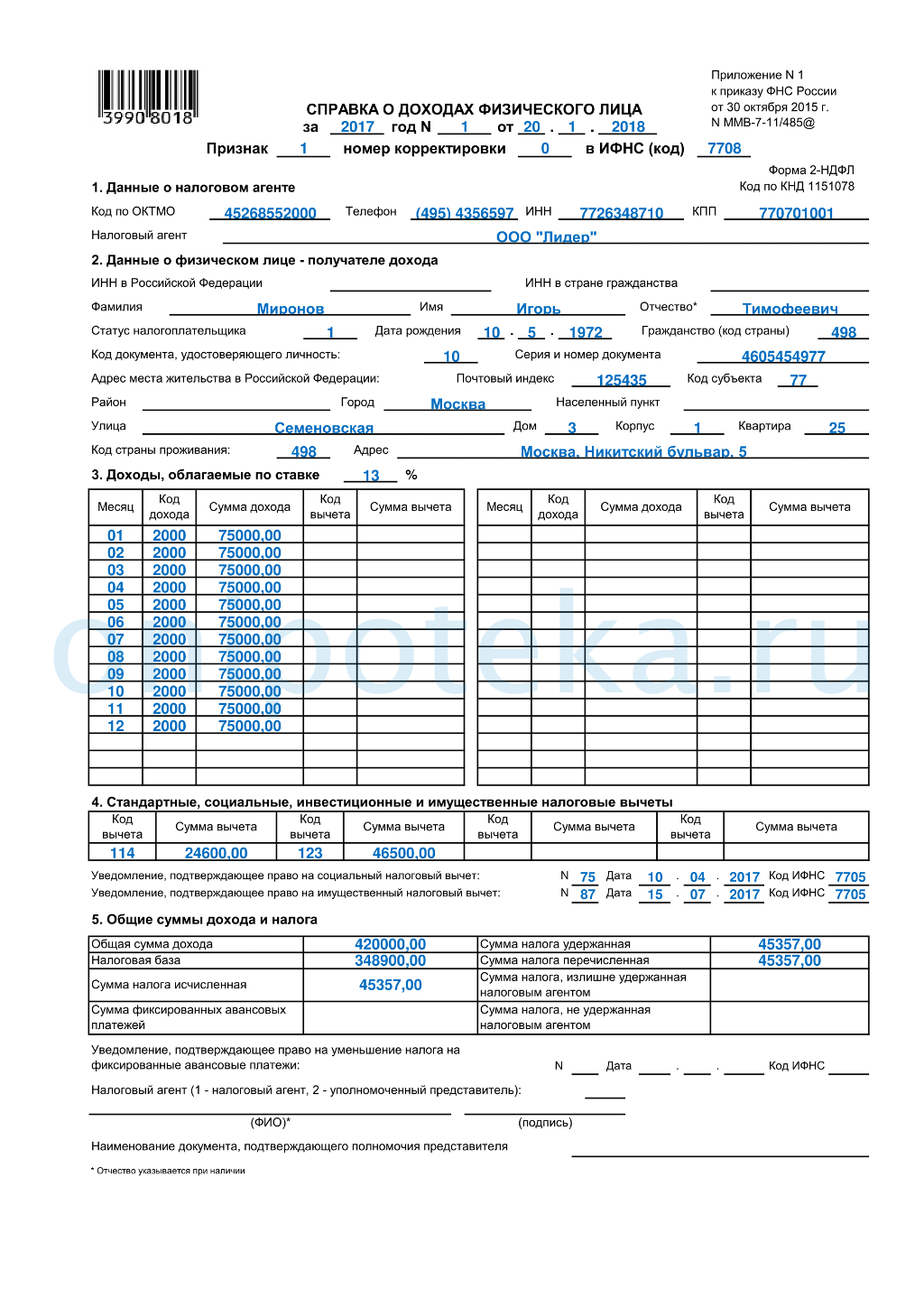

Срок действия справки 2 НДФЛ для ипотеки

Справка формы 2-НДФЛ – это основной документ от работодателя о заработке человека, который решил взять ипотеку. Бухгалтер организации указывает в этой справке начисленный доход за определенный временной промежуток, а также размер удержанных налогов. По сути, такая справка является показателем финансового состояния человека и подтверждает сам факт официальной работы.

В справку вносят следующую информацию:

- начало и окончание временного периода;

- сведения о самом работодателе, его адрес, номер налогоплательщика, номер телефона;

- данные о работнике, когда родился, где проживает, паспортные данные;

- таблицу с указанием суммы дохода и вычета помесячно,

- дополнительную таблицу со всеми вычетами, итоговыми цифрами заработка и удержанных средств.

Бухгалтерия обязана в трехдневный срок выдать работнику данный документ.

Справка 2-НДФЛ, в которой отражены доходы за год, формально не имеет срока годности, однако, банки могут сами определять такой срок. Например, в Сбербанке срок действия 2 НДФЛ для ипотеки 30 дней , а в ВТБ – 45 дней. Период действия справки может колебаться от полугода до года, поэтому важно узнать у кредитора все нюансы и стараться собирать документы точно в срок.

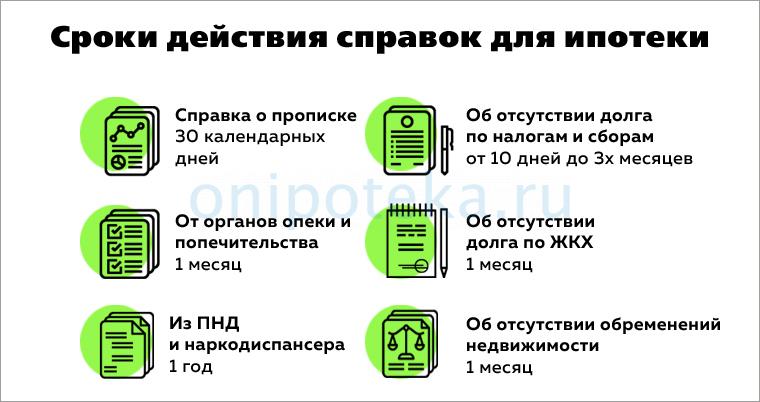

Выясняем срок действия справок для ипотеки от продавца

Во время подготовки объёмного пакета документов для ипотеки нередко упускают из виду некоторые нюансы, кажущиеся мелочью, например, различные справки

А зря! Они имеют большое значение, многие из них подтверждают чистоту сделки и уменьшают риски ее оспаривания.

Представляем небольшой обзор по справкам от продавца и иным документам, а также сроки их действия.

Какая информация указывается в справке

Начнем с того, что юридическая сила справки по форме банков сомнительна. Это скорее форма анкеты, включающая информацию, значимую для кредитора. При этом у каждого учреждения шаблон отличается.

На заметку. Требования к информации в справке зависят от параметров скоринговой программы, используемой банком при кредитовании. Финучреждение запрашивает только те сведения, которые необходимы для принятия решения по заявке.

Например, в Сбербанке у работодателя поинтересуются:

- личными сведениями сотрудника;

- названием и категорией его должности;

- длительностью работы на предприятии;

- реквизитами самого работодателя;

- телефонами руководителя, бухгалтера;

- ежемесячным доходом заемщика;

- удержаниями по налогам и сборам.

Для Альфа-Банка имеют значение данные паспорта сотрудника организации, а также сведения о доходах за каждый месяц за последние полгода. Налоговые отчисления заявителя кредитора не интересуют. Если вам необходимо оформить ссуду в ближайшее время, скачать справку по форме банка для ипотеки можно с официального ресурса.

Рекомендуемая статья: Ипотека Газпромбанка без первоначального взноса

Получив документ на руки, гражданину необходимо подавать заявку на кредит как можно быстрее. Оформление жилищного займа – процесс длительный, так как в сделке участвуют несколько сторон, необходимо время на поиск жилья, экспертизу, страхование, регистрацию собственности, а справка по форме банка для ипотеки актуальна только в течение месяца.

Справка о прописке (регистрации) по адресу данной квартиры

Многие знают её под названием справка о составе семьи, выдаёт ее паспортный стол ЖКХ или управляющей компании. В справке по форме 9 (скачать бланк в word) указываются все жильцы, зарегистрированные по данному адресу, их родственные связи с тем, кто заказал справку. Есть также справка формы 12 – архивная, в ней указываются все, кто был зарегистрирован в данной квартире за весь период ее существования. Это очень важно для устранения риска признания сделки недействительной. Это может произойти, если там проживали люди, попавшие в тюрьму, и так далее.

Рекомендуемая статья: Какие документы нужны для ипотеки в Сбербанке

Закон не устанавливает срок актуальности такой справки. Но обычно она актуальна в течение 30 календарных дней, поэтому заранее ее заказывать бесполезно.

Справка о разрешении от органов опеки и попечительства для ипотеки

Если несовершеннолетний ребёнок является владельцем или совладельцем продаваемой квартиры, банк потребует данную справку. Органы опеки в течение 2 — 4 недель рассматривают документы, и далее выдаётся разрешение опеки для продажи. Документ действителен один месяц, затем утрачивает силу. Отказ опеки может быть, если дом ещё только строится, или условия нового жилья по каким-либо признакам хуже, чем у существующего жилья. Решение можно обжаловать в судебном порядке.

Справка об отсутствии задолженности по налогам и сборам

Выдаётся налоговой инспекцией в срок до пяти рабочих дней, так как формирование сведений предусматривает запросы в различные инстанции.

Срок действия такой справки (скачать форму в word) законодательно не установлен, и каждый банк может самостоятельно установить количество дней актуальности документа. Одни банки считают актуальной справку только в течение 10 дней, многие определяют срок месяц или даже три месяца, это следует уточнить в вашем банке.

Справка об отсутствии задолженности по коммунальным платежам

Такой документ можно получить, обратившись в бухгалтерию ТСЖ или в расчётно-кассовый центр (РКЦ), где ее выдают по стандартной форме ЕИРЦ 22.

Сроки выдачи и период действия законом не установлены, надо уточнить требования банка. Но обычно эта справка актуальна в течение месяца, так как оплата коммунальных услуг происходит обычно раз в месяц.

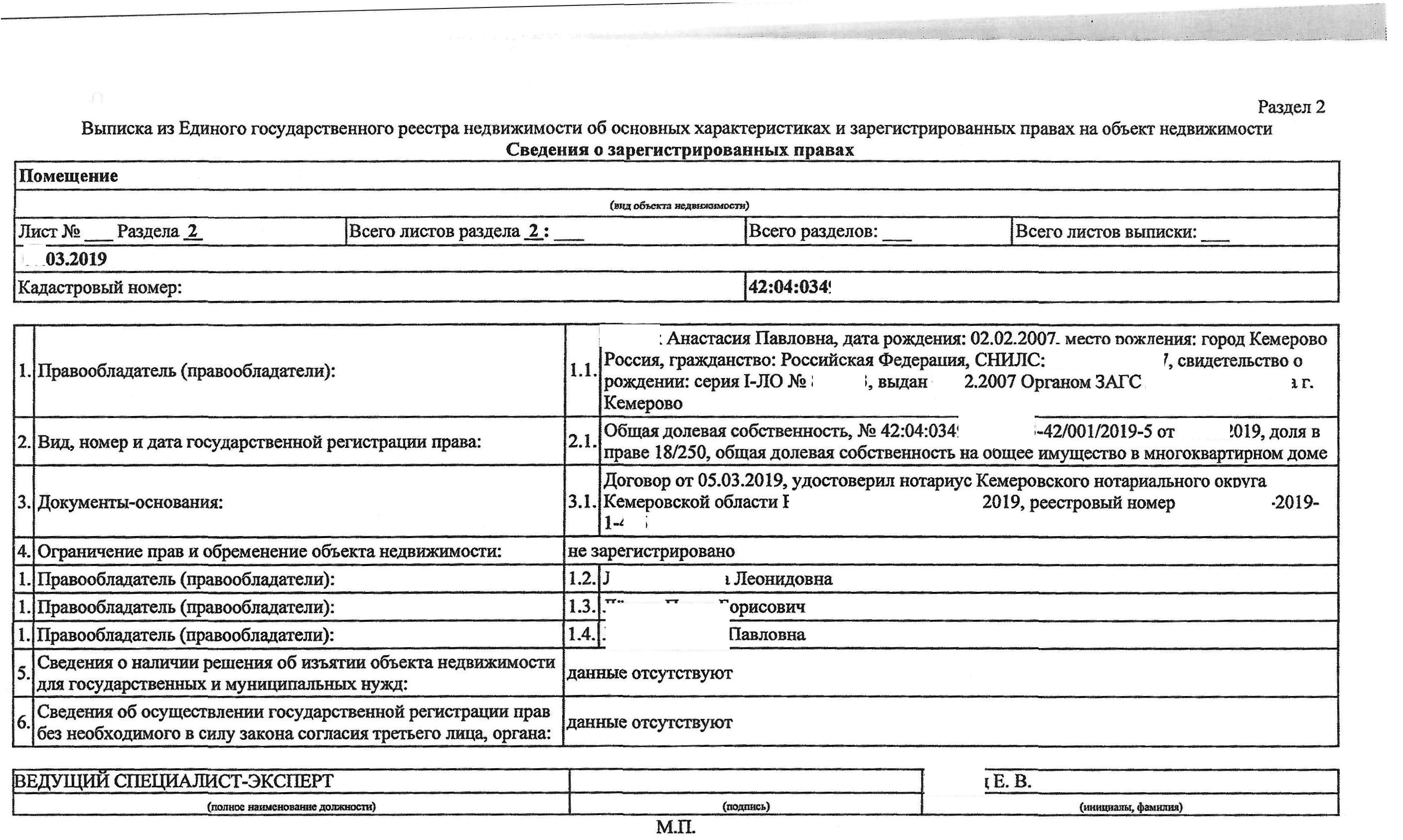

Справка об отсутствии обременений недвижимости

Это выписка из ЕГРН (базы данных Росреестра), запросить её может любой человек. Все ограничения и обременения на недвижимость за весь период её существования заносятся в базу Росреестра. В выписке все они (арест, залог, сервитут, аренда и другие) будут указаны, и риски для оспаривания сделки будут сведены к минимуму.

Получить документ можно в самом Росреестре (срок 3 дня), через МФЦ (5 дней) или онлайн на сайте Росреестра и на портале Госуслуги. Срок действия такой выписки законом не оговаривается, обычно актуальность сохраняется 1 месяц, в том числе и для банковских учреждений.

Справки из психоневрологического диспансера ПНД и наркологического диспансера

Они необходимы, чтобы сделку не признали недействительной из-за психического расстройства или наркотической зависимости человека. Получить справку можно в диспансере в тот же день, срок ее действия зависит от цели получения, для банка актуальность 1 год.

В каких банках можно оформить ипотеку по справке

Перед тем как взять ипотеку по справке банка, ознакомьтесь с действующими кредитными программами. Ведущие банки страны готовы рассмотреть заявку от платежеспособного клиента и предоставить ссуду на следующих условиях:

- Заем на готовое жилье одобрят в Сбербанке (скачать справку о доходах по форме банка). Тариф по кредиту составит от 9,1% за год кредитования, срок выплаты – до 360 месяцев, минимальная сумма – 0,3 млн. рублей.

- Заверенная главным бухгалтером справка по форме банка для ипотеки потребуется клиентам ВТБ (скачать справку банка). На период до 360 месяцев предоставят от 0,6 млн рублей под 8,9%.

- Желающим купить квартиру в строящемся доме стоит обратиться в Альфа-Банк (скачать форму справки), где одобрят ипотеку за сутки под 9,39%. Размер займа составит 0,6-50 млн. рублей, продолжительность выплат – до 30 лет.

- Покупателя новостройки заинтересует программа Промсвязьбанка (скачать справку по форме банка) с ежегодной выплатой 8,8% годовых. На срок до 300 месяцев предоставят 0,5-30 млн. рублей.

- Тариф 9,75% предложит клиентам Россельхозбанк (скачать справку о доходах). Однако размер кредита будет небольшим – всего 0,1-3 млн. рублей, срок погашения – 12-360 месяцев.

Всегда ли банк звонит работодателю

Тем, кто планирует сделать справку для ипотеки по форме банка через интернет или у знакомых, рекомендуем хорошо подумать. Ее оформление – не простая формальность. Проверка документа ведется тщательно, а ложь легко распознается сотрудниками службы безопасности. Если кредитор созвонится с работодателем и узнает про обман, клиента занесут в черный список, в займе откажут, а на восстановление репутации потребуются годы.

Как организация узнает, поддельная ли справка по форме банка для ипотеки или нет? Все документы из личного дела заемщика подвергаются тщательной проверке. В каждом банке работает отдел экономической безопасности, который специализируется на оценке кейсов потенциальных клиентов. Специалисты беседуют с руководителем организации, звонят бухгалтерам, задают каверзные вопросы заемщику, если у них возникают сомнения.

Одновременно с проверкой легитимности справки ведется анализ репутации заявителя, а все данные из анкеты проверяются на достоверность.

Стоит ли оформлять ипотеку по банковской справке или подать заявку с 2НДФЛ? С официальным документом кредит обойдется дешевле. Однако не у всех работников официальная зарплата позволяет взять ссуду на квартиру: иногда оформление справки по форме банка является единственной возможностью приобрести собственное жилье.

Видео по теме: